原文作者:阿尔法新酱

原文来源:twitter

注:本文来自@0xShinChannn 推特,MarsBit整理如下:

如何透过单一币种持仓就可以在 @uniswap 进行 LP 质押,赚取高效收益,并建立中性头寸策略?

@0xAlexEuler 在Medium 发布了详细的文章分享实际操作和回报方式,我进行了概括和中文翻译。

好久没找文章和推文翻译了,大家喜欢帖文请点赞转推评论支持,我们开始吧

我们先了解怎么从 $ETH 单币策略,在 @Aaveaave 抵押 $ETH 借入 $USDC 并在 Uniswap提供流动性,达成市场中性的流动策略。

策略涉及几个步骤:

(i) 先透过持仓的 $ETH 赚取Aave 放贷收益

(ii) 在Aava设置安全的健康系数,譬如1.6

(iii) 将部分 $ETH 存入Aave借入 $USDC,达到指定的健康系数。

(iv) 将借入的USDC和剩余的ETH存入Uniswap 赚取收益。

这个策略为什么值得关注?

它是一个具有有趣的一阶(δ)市场中性策略,与ETH/USDC(或几乎任何对)价格波动无关。

这意味着通过组合多空头策略,策略在单一资产上实现中性,使其几乎独立于价格波动。

在Uniswap上持续获得高收益,同时维持不受价格波动影响的投资组合似乎是梦寐以求的。

然而,即使是精心设计的策略,Uniswap的无常损失(IL)仍然会影响投资组合的价值。

不过,作为二阶价格影响(γ),IL在小幅价格波动时可以忽略不计。因此,尽管价格略有波动,您的投资组合仍然可以保持稳定。

实际操作是怎么样的?

为了便于形象化,我们先定下几个假设:

将1个ETH投入策略

ETH/USDC价格固定为1(为了简化)

Uniswap交易范围在0.56和1.8个ETH/USDC之间

健康系数设定为1.2

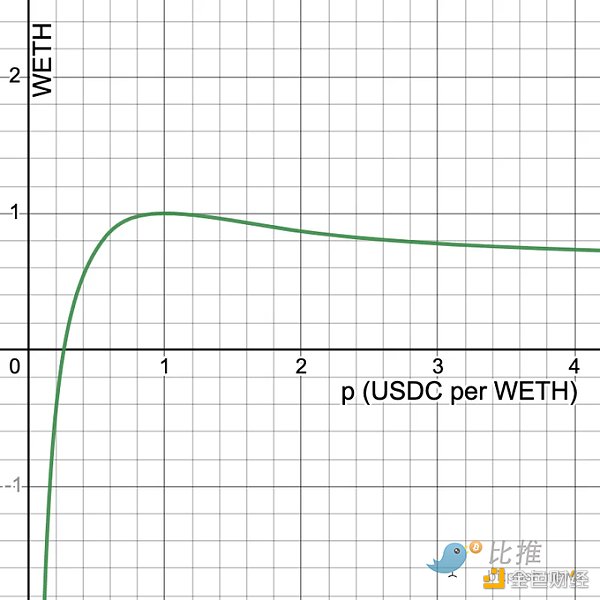

根据以上条件,投资组合与价格的关系说明如下:

值得注意的是,当价格=1 时,随着价格变动,投资组合价值相对稳定。

然而,价格偏离1的程度越大,价值偏离的程度也越大,这是由于无常损失的出现。

有趣的是,投资组合价值的图形与典型的无常损失形态非常相似。

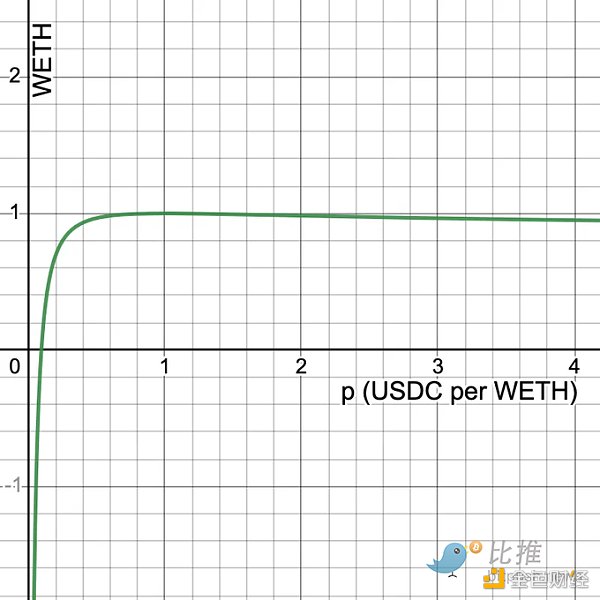

那么,我们如何使投资组合价值更稳定呢?

有两种方法:

1. 增加健康系数,从而限制对Uniswap的敞口

2. 扩大 Uniswap 价格范围,从而限制 Uniswap 杠杆和无常损失

根据以上条件,投资组合与价格的关系说明如下:

在这种情况下,我们注意到投资组合价值对价格变化的敏感性要小得多。

这是 Desmos 链接,大家可以在其中尝试不同的参数:https://www.desmos.com/calculator/i0tofbuhx2

这个策略如何提高 Uniswap LP 的收益?

通过这种单一代币策略,您可以自由选择任何带有该代币的流动性池并寻找收益。

如果您幸运的话,甚至可以找到激励收益高达 1000% 的流动性池,这将大大提升您的投资组合。

例如,如果您的目标是获得ETH收益,可以从ETH/CRV池开始赚取手续费。

如果你发现 ETH/wstETH 池子提供更好的费用和激励,你可以转向该池。

继续重复以上步骤,跳转不同的流动性池,我们能够寻找最高的收益和激励。

这使您能够优化收益,充分利用投资。

单币中性头寸策略可以提供高收益,但需要注意以下的限制:

(i) 要有效執行策略,两种代币都需要上线 Aave

(ii) 如果您决定切换到新的流动池,需要确保代币价格恢复到初始价格,否则会面临无常损失。

(iii) 还需要考虑Aave的借贷利率,因为这些可能会影响策略的整体盈利能力。

结论

在Uniswap上使用高收益的单一代币策略是一种高效的收益方法,可以最大限度地提高收益并增加投资。

通过谨慎选择合适的流动性池并利用Aave上的借贷利率,您可以将无常损失降到最低,把收益达成最大化。

虽然需要注意一些问题,但潜在的回报使该策略非常有趣。