来源:Go2 Mars Capital

Vertex Protocol是建立在Arbitrum上的垂直整合应用程序,即跨合约的去中心化交易所(DEX)协议,它可以为用户提供现货、永久合约和一体化的货币市场。Vertex致力于打造全新的垂直继承交易所,该交易所能够将DeFi的安全优势与CEX便利的优势结合起来。Vertex的使命在于让分散交易对所有人都能做到简单易用。在当今主流的DEX赛道上,Vertex Protocol带来了新的发展方向。

产品机制

Vertex是由混合的统一中心限价单簿(CLOB)和集成的自动做市商(AMM)进行驱动的,随着成对LP市场的仓位填充订单簿,Vertex的流动性会得到显著增强。

Vertex Protocol使用以太坊Layer2 Rollup Arbitrum的批量交易和optimistic rollup模型,因此可以有效解决网络性能以及手续费的问题。同时Vertex采用非托管制的设计,用户可以在链上持续控制其资产。

Vertex采用混合订单簿-AMM设计,拥有极低的延迟交易和更有效的DeFi资产。并且,链下序列体系结构也有助于最小化以太坊L1具有的矿工可提取价值(MEV),可以实现闪电般的交易速度。

同时,为了方便社区的开发者能够为项目开发出更多质量较高的集成式建设以及DApp的组合,Vertex为用户提供了Vertex SDK的开发者工具包。并且Vertex集成UX,使用户能够体验无缝切换平台以及应用程序。

因此Vertex为用户提供了稳健、可扩展的基础架构、同时提供了功能齐全的API和SDK,为社区用户及开发者带来了高频交易和自动化交易的支持。Vertex也能够优化交易效率,使得交易可以在EVM兼容链之间转换。

在Vertex上,用户的投资组合是保证金。交易账户通过默认的普遍交叉保证金,管理单个交易账户抵消开放位置之间的保证金,从而实现了资本效率的最大化。Vertex为DeFi用户提供了一个功能强大、简化的交易体验,同时保留了自托管、透明和自治优势,成为一个无与伦比的、用户青睐的去中心化交易平台。

交易引擎

Vertex的技术核心为垂直一体化产品堆栈提供了最佳架构,其中包含三种基于DeFi的核心产品。其中包括:

▪️现货市场

▪️永续市场

▪️货币市场

在Arbitrum上可以将这三种最受欢迎的DeFi产品捆绑成一个单一的DEX,从而为用户提供在相同界面中使用三种金融原语的体验。因此,用户无需在相互隔离的DeFi应用程序之间切换(如AMM、永续DEX、货币市场)即可访问DeFi的最受欢迎的原语。

▪️买卖资产

▪️使用杠杆做多或做空衍生品合约

▪️借入/借出资产池

垂直产品整合在提高资本效率、降低用户成本以及改善整体用户体验方面有着无与伦比的优势。

通用保证金

在默认情况下,Vertex 采用交叉保证金,这意味着用户的交易账户将负债合并以抵销头寸之间的保证金。用户的投资组合随后成为多个开放头寸的抵押品。因此在Vertex,用户的投资组合就是保证金。

DeFi中的通用交叉保证金交易账户并不常见。因此,对比两种特定形式的保证金非常重要:

▪️隔离保证金=账户的负债限制于单个头寸所提交的初始保证金。

▪️交叉保证金=多个头寸的负债在账户中共享,以抵消头寸之间的保证金。

隔离保证金通常用于波动大、投机性头寸,并限制了用户账户余额的风险。隔离保证金在DEXs和CEXs上的长期交易中很受欢迎。

交叉保证金允许用户通过计算投资组合在多个头寸上的总体风险来降低保证金要求。开放的头寸共用资本来抵消每个头寸之间的保证金要求,同时要求每个头寸的初始保证金更低。交叉保证金在TradFi中很受欢迎,在许多CEXs上都可以使用,但在DeFi中受到限制。

在Vertex上,用户可以利用所有资金-存款、头寸和PnL-作为保证金。

这意味着用户在现货、永续合约和货币市场中的开放头寸都有助于账户投资组合保证金。随着追加保证金和单仓强制平仓的风险降低,用户可以更加灵活、高效地交易。

Vertex的交叉保证金设计还允许投资组合保证金。与常规交叉保证金类似,投资组合保证金是指未实现利润可以用于抵消未实现损失或部署为现有头寸的保证金或用于开立新头寸。投资组合的所有相关结算在Vertex后端自动计算,并在Vertex应用程序上直观地显示交易账户的投资组合健康状况。

集成货币市场

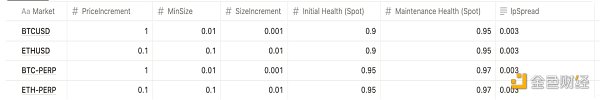

永续和现货市场规格

▪️PriceIncrement=给定市场的最小交易价格单位。

▪️MinSize=给定市场的最小交易金额。

▪️SizeIncrement=给定市场的最小交易金额增量。

▪️lpSpread = LP相关的买入/卖出价差

▪️初始和维护健康(保证金)= 健康是账户在被清算之前可用于交易的资本金额(以$USD计)

混合Orderbook-AMM

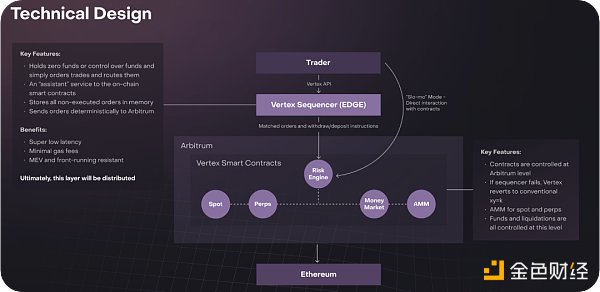

Vertex在协议层面上融合了一个完全在链上的交易场所和风险引擎,并且在顶部堆叠了一个链下序列器,从而形成了一个混合订单簿-AMM DEX。链上交易和风险引擎包含着Vertex的核心产品,即现货市场,永续市场和货币市场,并由Arbitrum层的Vertex协议智能合约控制着。

该序列器可以用作高性能订单簿,能够以极低的延迟来匹配协议层的入站订单。Vertex的链上清算所作为枢纽,可以将永续和现货市场、抵押品和风险计算整合到单一的集成系统中。AMM 和订单簿的融合构成了统一交易堆栈的基础,垂直集成的DeFi原语成为了链上的核心产品。

Vertex交易堆栈的每个组件都可以合并成一个强大的链上交易平台。因此混合订单簿-AMM DEX在性能上、流动性表达上和多样化的产品套件上发挥了独一无二的优势。

要准确显示 Vertex DEX 的特定设计和后续优势,需要将混合订单簿-AMM 模型分为三个核心支柱:

▪️跟踪发送到 Vertex 的限价订单的链下订单簿

▪️支持加密资产长尾,让用户提供被动流动性的链上AMM

▪️一种链上风险引擎,无需托管资金即可将订单路由至上述流动性来源中任何一个更便宜的来源

Vertex技术堆栈概念概述

API&SDK

API

1.支持写入(执行)和轮询(查询)的websocket/REST API。

2.允许订阅实时数据反馈的websocket API。

SDK

Vertex提供了一套高质量的Vertex SDK的开发者工具包,允许任何人与Vertex智能合约无缝交互,无论是其他协议还是规模较大的交易者。这将方便社区开发者能够为项目提供更多的集成性建设和其他dApp的可组合型,以及允许用户快速将其资产从平台内部快速转入和转出,而不需要使用独立的转账服务或其他应用程序。

Tokenomics

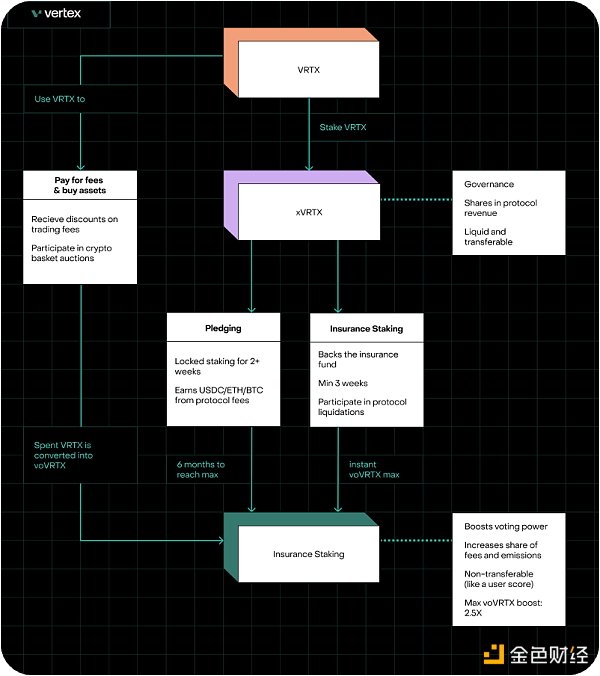

VRTX是顶点协议的治理代币,旨在促进顶点DAO中利益相关者对顶点协议的去中心化治理。VRTX促进了去中心化的参与程度,同时也创建了创建xVRTX(流动性质押代币)和voVRTX(协议的不可转让投票份额代币)。

用户将VRTX进行质押将会得到xVRTX和voVRTX

▪️xVRTX是一种可转让的质押代币,代表着治理和资格的单一投票权,用以分享协议收入和释放量的比例。

▪️voVRTX代表了持有者的“用户分数”。voVRTX 代币解锁用户获得增强投票权和特定生态系统奖励的资格,也是鼓励质押xVETX的评级系统,质押 xVRTX增加评分,没有质押的voVRTX会被重置为0。

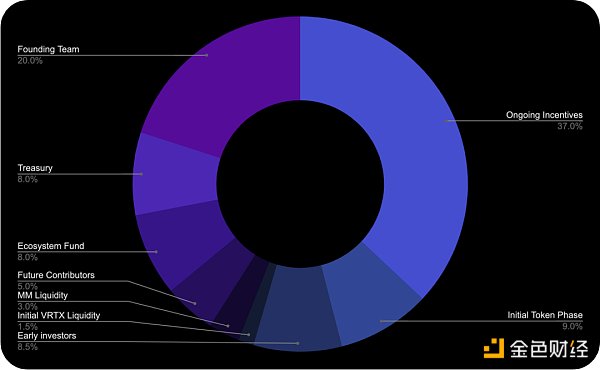

VRTX代币供应和分配

VRTX 总供应量为10亿枚,其中90.08%的代币将在5年内分配。且一旦10亿枚VRTX代币分配完,就不再引入新的供应量。

VRTX代币总供应分配图

VRTX 代币年度分配时间表

治理

Vertex引入了Vertex DAO作为其协议的去中心化治理架构,Vertex DAO创新性地设计了随着时间的推移最大化协议去中心化的路线。

治理参与者就Vertex协议的新功能和方向做出决策,例如新功能的集成、协议升级和风险参数的调整。治理将通过分阶段的方法来吸引VRTX代币持有者参与管理。首先是版本1,然后将过渡到版本2。

版本1

Vertex治理版本1是该协议的第一次链上协议治理迭代。治理格式使任何人都可以参与与协议演变相关的治理讨论,为 VRTX 代币持有者提供了根据社区投票治理协议的途径。

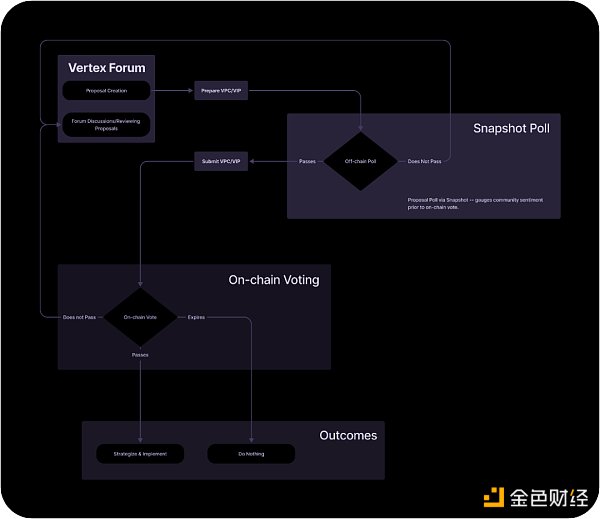

Vertex DAO的治理流程

版本2:

Vertex DAO更新引入了一个新的治理模型,该模型由多个子委员会组成,通过选择协议的核心贡献者组成DAO成员而形成。

▪️核心贡献者:核心贡献者提供有价值的通用和技术协议工作,实现功能并对协议进行更改。

▪️子理事会:子理事会是社区选举产生的劳动力部门,负责监督、管理和优先考虑顶点治理。

▪️选举[被提名人]:小组委员会选举是公开的,每3个月滚动进行一次。理事会将有能力在理事会席位期间投票淘汰未承诺的理事会成员。

VRTX 质押者 (> 0.01 VRTX) 可以提名自己担任(单一)理事会职位,同时提交具有相关经验和信息的治理证明。

▪️选举[选民]:VRTX质押者参与选举小组委员会成员。成员的钱包必须持有并质押VRTX代币才能获得投票权(投票权)。

选票以二次计票,在选举期结束时,以票数加权最高的被提名人将当选为各自的分理事会职位。

与主流DEX比较

大多数主流的DEX平台都无法做到让Web2的原生用户可以由Web2丝滑地进入Web3。对于初学者而言,使用Metamask、以及使用复杂的协议来进行套期保值或杠杆交易是非常麻烦的,复杂的操作劝退了一大批原生用户。相较于传统的DEX,Vertex混合了 Orderbook-AMM 的设计,支持用户以非常低的费用进行交易,从而简化了订单簿。同时,由于AMM 是非流动性资产的理想选择,而通过集成 AMM 和订单簿,Vertex具有了两全其美的优势。

投资与合作方

2022年4月,Vertex Protocol曾完成850万美元的种子轮融资,领投方包括Hack VC、Dexterity Capital、Jane Street、Hudson River Trading,其中Collab Currency、GSR、Lunatic Capital、Big Brain Holdings、火币创投、JST Capital等机构跟投。

总结

Vertex是一个垂直整合的DEX,将现货、永续合约和整合的货币市场捆绑到一个统一的交易平台中。以闪电般的速度、通用的全仓保证金和可定制的、用户友好的交易界面进行交易。不再需要在 dApp 之间切换,直接在一个 DEX 中进行交易、赚取和借贷。Vertex的独特的设计将DEX和CEX的优势融为一体,既可以实现DEX的自我保管,又可以实现像CEX一样快捷的交易。总之,Vertex正在推动DEX向高水平发展。