01 币圈信仰要充值

币圈需要信仰,信仰需要充值。

传统项目搞钱越来越难了,靠什么来售卖梦想?

韭菜油水越来越少,如何把机构老镰刀忽悠下场?

传统资金想出海,如何找个性感的合法好理由?

这三个赤裸裸直击人心的问题,不断考验着各个项目方和币圈服务商,让他们辗转反侧、寤寐思服。

怎么办?翻翻历史文献找资料。找找看有没有什么能够像DAO组织一样,听起来叙事很宏大关乎人类命运但具体又讲不清楚,每人都能上手做但每人做的好像都不是一件事的大规模社会性实验。

这就是社会科学的好,只能证实不能证伪。你可以说我做的不行,但不能说我做的不对,牢牢地把握住了行业道德制高点。

人类历史不擅长重复,但擅长重演。功夫不负有心人,从故纸堆里,大家找到的一个新的叙事逻辑:RWA(Real World Asset)。

我也曾试图认真去学RWA。

但有圈内的朋友跟我说,你别瞎费功夫,你们律师根本不懂什么叫Web3.0,什么叫RWA。

我说,朋友我们无仇无怨,你何出此言?

他说,币圈人理想中的RWA,是自己拿手指着一套卖不出的不动产或者手里面的一个烂账,说:要上链。

于是,资产就上到了区块链,形成了不可篡改的Token。

于是,散布在全球各地的网友,在去中心化理念之下基于对于项目方在做事的高度认可,拦都拦不住的要将自己手里面的USDT或者BTC给到了你。

你拿着募资而来的虚拟货币开始惆怅,想着自己是去新加坡开趴体还是去巴厘岛当数字游民。

如果项目赚钱了,你说跟着哥有肉吃下一把我们再玩个大的;如果项目亏钱了,你说大家都是成年人这事它不受法律保护盈亏得自负。

我说:你说的是不是 RWA我不太确定,但听起来应该是非法集资。

他说:我就说你们律师不懂RWA,这叫共识。

不懂币圈共识,但不妨碍咱们学习常识。关于RWA相关的常识,我们一块来聊这三点:

第一点:RWA是什么?

第二点:RWA的成功案例怎么做?

第三点:在中国搞RWA,靠谱吗?

再次声明,这篇文章出自一个非常不专业的Web3.0律师,仅代表红林律师的个人观点,不构成对特定事项的法律意见和建议。本文的部分表述和内容可能会让原生Web3.0的大佬们看了心里难受。

02 RWA是什么?

RWA(Real World Asset),即真实世界资产。是指将存在于真实世界中,而非区块链网络上的资产,如房地产、股票、债券、艺术品等,通过一定的方式映射到区块链网络上,从而实现与DeFi协议的互动,为用户提供更多的资产选择和收益来源。

比如,USDT就是最早期的RWA,现实中的美元被Token化,在区块链中出现了美元代币USDT。

比如,用户可以将自己拥有的房地产作为抵押物,通过某个DeFi平台借出稳定币,或者将自己持有的股票代币化,通过某个DeFi平台进行交易和投资。

好好的现实资产,为什么要RWA上到链上呢?

因为它好。代币化可以为现实资产提供更高的流动性、透明度和效率,同时也可以为区块链生态带来更多的价值和多样性。比如:

降低交易成本和时间,提高交易效率和便利性。例如,通过区块链技术,可以实现房地产的分片交易,让更多的人能够参与到房地产投资中,而不需要支付高昂的中介费用和手续费用。

增加资产的流动性和可访问性,拓宽资产的受众范围和市场规模。例如,通过区块链技术,可以实现艺术品的分级交易,让更多的人能够欣赏和收藏艺术品,而不需要担心艺术品的真伪和保存问题。

提高资产的透明度和可追溯性,增强资产的信任度和价值。例如,通过区块链技术,可以实现黄金的溯源交易,让更多的人能够知道黄金的来源和品质,而不需要依赖于中心化的机构和标准。

在追求RWA这件事情上,人类始终是锲而不舍。2017年1月,基于以太坊的平台的RealT成立,允许用户购买美国房地产的部分所有权和标记化资产所有权。2017年6月,基于以太坊的Centrifuge成立,让企业可以将其商业发票、应收账款等资产标记化,并通过DeFi平台融资。2017年10月,基于以太坊的MakerDAO推出DAI稳定币,允许用户通过抵押不同类型的资产生成DAI。

下面我们以MakerDAO为例,来看下一个他的叙事故事。

03 Maker DAO怎么搞?

Maker DAO 项目成立于2014年,是以太坊上最早的去中心化自治组织之一。Maker DAO 可以理解为是基于以太坊区块链的去中心化金融系统,它提供了一种稳定币 Dai(锚定美元的加密货币),一种治理代币 MKR,以及一种抵押贷款平台 Maker Vault。

Maker DAO 的目标是创建一个不受中心化权力机构或管理者影响的公共基础设施,为全球范围内的任意个体提供经济自由和机会。Maker DAO 的资产有以下几个特点:

多样化:Maker DAO 支持多种类型的抵押品,包括加密货币(如ETH、WBTC、BAT等)、实物资产(如房地产、艺术品等)和法币(如USDC、TUSD等)。这样可以降低单一抵押品的风险,提高DAI的流动性和可信度。

灵活性:Maker DAO 允许用户自由选择抵押品的类型和比例,只要满足最低抵押率(collateralization ratio)和稳定费(stability fee)的要求。用户可以根据自己的风险偏好和收益预期来调整资产方形。

透明性:Maker DAO 的资产方形是完全公开和可验证的,任何人都可以通过区块链浏览器或者第三方工具来查看当前的抵押品类型和比例,以及每种抵押品的参数设置(如最低抵押率、稳定费、清算惩罚等)。这样可以增加DAI的信任度和可追溯性。

治理性:Maker DAO 的资产方形是由MKR持有者通过投票来决定的,他们可以对每种抵押品的参数进行调整或者添加新的抵押品类型。这样可以让DAI更加适应市场的变化和需求,也可以让MKR持有者参与到系统的治理中。

Maker DAO 的发展历程中,重要的事件有如下,和RWA相关的部分我们进行了加粗:

2014年,Maker DAO 项目成立,是以太坊上最早的去中心化自治组织之一。

2015年,Maker DAO 发布了第一版白皮书,介绍了通过智能合约来质押以太币生成 Dai 的系统。

2017年12月,单担保 Dai(Sai)正式上线,是第一个软锚定美元的资产担保型加密货币。

2018年1月,MKR 代币开始在交易所上市,是 Maker DAO 的治理型代币,用于参与 Maker 协议的风险管理和参数设定。

2020年3月,由于新冠疫情引发的市场动荡,以太坊网络拥堵导致 Maker Vault 的清算机制出现故障,部分用户遭受了巨大损失。Maker DAO 社区通过投票决定启动 MKR 增发计划,用于补偿受损用户和恢复系统资本充足率。

2021年5月,Maker DAO 宣布与 Paxos 达成合作协议,将 Paxos 稳定币纳入多担保 Dai 系统的担保物清单,并计划将实物资产(如黄金、房地产等)也引入系统。

2021年7月,Maker DAO 宣布与 Centrifuge 合作,将 Centrifuge 的 Tinlake 资产纳入多担保 Dai 系统的担保物清单,这是首次将实物资产代币化并用于生成 Dai。

2021年8月4日,Maker DAO 宣布与 Centrifuge 合作,将 Centrifuge 的实时资产(Real World Assets)纳入其抵押品系统,使 DAI 的供应量增加了约 500 万美元,并为 DAI 提供了更多的真实资产支撑。

2022 年 5 月,Maker DAO 发布了新的治理模型 MIPs(Maker Improvement Proposals),将治理过程分为三个阶段:提案、批准和执行,增加了社区参与和透明度。

2022 年 7 月,Maker DAO 成为了第一个实现全面去中心化的稳定币项目,所有的关键决策都由 MKR 持有者通过去中心化自治组织(DAO)进行投票表决。

2022 年 11 月,Maker DAO 完成了对 RWA(Real World Assets)的支持,允许用户抵押房地产、汽车、艺术品等实物资产来生成 Dai,增加了 Dai 的抵押物种类和价值。

2023 年 1 月,Maker DAO 发布了新的风险参数调整机制 RWAU(Real World Asset Units),将 RWA 的风险评估和管理交由专业的资产管理机构来负责,降低了 Maker 协议的风险敞口。

2023 年 5 月,Maker DAO 成功实现了对 CBDC(Central Bank Digital Currency)的接入,使得用户可以使用央行发行的数字货币来生成或兑换 Dai,增加了 Dai 的合规性和可信度。

2023 年 7 月,Maker DAO 宣布与 Visa、Mastercard、PayPal 等全球主流支付平台达成合作,使得用户可以使用 Dai 来进行跨境支付、电子商务、点对点转账等各种金融活动,提升了 Dai 的便利性和普及度。

根据makerburn.com的数据,截至2023年6月29日,Maker每年产生的利润预计为7367万美元,除了稳定币和交易所外,几乎没有比Maker DAO更具盈利能力的去中心化应用了。目前,MKR 的市值约为 8.2 亿美元。

人红是非多,在Maker DAO 的发展过程中,对它的质疑自然也不断,质疑主要在如下三方面:

比如,Maker DAO 的治理是否真正去中心化?有人质疑 Maker DAO 的治理过程是否受到了少数大户或者核心团队的操控,是否能够充分反映社区成员的意愿和利益。

比如,Maker DAO 的稳定机制是否可靠?有人指出 Maker DAO 的稳定机制过于依赖市场机制和清算惩罚,一旦发生极端情况,可能会导致系统崩溃或者代币贬值。

比如,Maker DAO 的担保物选择是否合理?有人认为 Maker DAO 的担保物选择过于保守或者过于激进,没有充分利用区块链的多样性和创新性,也没有有效控制风险敞口和杠杆率。

04 RWA在中国可行吗?

根据BCG波士顿咨询公司的一项统计数据显示,预计到2030年,RWA赛道可能会达到16万亿美元的整体规模。

未来看上去很美好,但我时常看到中国某些区块链从业者的脸上有一种痛苦的神情,仿佛是觉得自己所在的国土配不上自己想改变世界而暴富的野心。

所以他们常常在不同的国家游荡,拿着中国的护照,要做世界的游民。他们的朋友圈关注的是全球市场,讨论的是美联储降息、迪拜某部长的最新演讲,但就是不考虑一个问题:Web3.0也好,区块链也好,最大的市场红利和机会,在哪里?该怎么正经落地?

在回答这个问题前,我们可能还得岔开个话题,来讲个基础的法律逻辑。

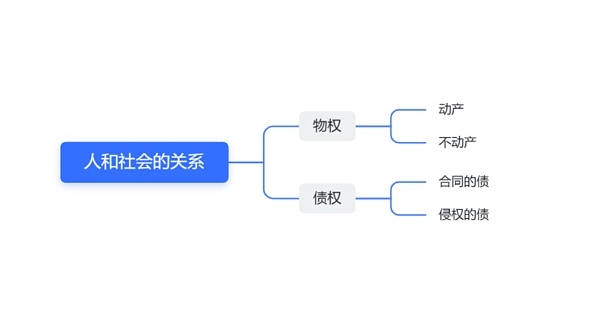

人是一系列社会关系的总和,如果要对这社会关系进行大致的分类,从法律上来说大致有两种:一种是物权,一种是债权。

物权可以理解为你手里面拿的手机或者你此时盯着看的显示器,如果它能移动,就叫动产(比如手机、汽车);如果它不能动,就叫不动产(比如房子)。

债权可以理解为你能向别人要东西的权利,无论是因为别人借了你钱,还是别人看你不顺眼揍了你一顿要赔偿的医疗费。前者因为借贷关系而产生,所以叫合同之债;后者因为对方人身侵害而产生,所以叫侵权之债。

世间万事万物,化繁为简,大致的社会关系,也就如此。用思维导图表述为:

而物权和债权最大的区别在于:物权是由你说了算的,债权是你算了不算。

比如这篇文章你实在看不下去,你可以把你的手机往地上一摔,别人想拦都拦不住,因为这手机是你的,你是物的所有人,你有这个权利。

而债权就不一样的,别人欠你钱,对方死活不还,任凭你在用意念让他换,画个圈圈来诅咒他,但归根到底还是得靠他来还。

那么问题来了,RWA到底是物权还是债权?

解铃还须系铃人,我们看下RWA代币化是如何来进行的。通常而言,我们看到的RWA主要有两种主要的方式:

一种是通过信托或法律合同将实体资产的所有权或收益权转移给一个特定的区块链地址,然后发行对应的代币,这种方式称为链下锚定(Off-chain Anchoring)。

另一种是通过智能合约将实体资产的属性或状态映射到区块链上,然后发行对应的代币,这种方式称为链上映射(On-chain Mapping)。

无论哪种方式,都需要有可信的第三方机构来验证和监督实体资产和代币之间的关系,以确保代币的真实性和安全性。

但真心热爱区块链且极度不热爱人类的朋友都明白:一旦有人的介入,这事就有点不靠谱了。

以区块链技术为底层的加密资产,要解决的最核心问题是在不依赖任何第三方的情况下,用户能够掌握、支配自己的数字资产。然而按照RWA的叙事逻辑,将传统的资产,可能是房子等烂尾楼资产的不动产,或者某公司对其他人所享有的黄了好几年的债权,通过RWA区块链打包上链的方式,实质是将物权/债权统一再变成分割的债权。

而对债权的行使又需要第三方的可信与执行,作为RWA的消费用户、持有玩家,当你买入RWA资产,从法律的角度来说,你并不能直接行使你的权利,而是需要靠线下的中心化机构。

毕竟在现实资产上链的这个过程中,无论多么的合规,也无非是在资产尽调环节让律师多加了几天班搭了各种法律架构,在法律上让项目方多签了几份质押或者担保的协议而已,有合规工作量的证明和进步,但事情不会有质的不同。

除了一开始的背离区块链去中心化思想、脱离免信任的机制初心外,RWA还面临一些法律上的困难和障碍。按照我不专业的肤浅理解,可能有几方面的问题需要圈内的能人异士来想办法解决。

RWA的确权和登记问题。

RWA是真实世界中的资产,它们通常需要在相关的权属登记机构进行登记备案,以证明其所有权和价值。比如你在中国买房子,都是要到不动产中心登记后领个小本本,才能证明这套房子它属于你;如果你要把房子卖给其他人,双方还需要再次去登记。这个从法律上来讲,叫物权登记主义。一切口头的都没用,只看房管局登记的是谁。

如果卖房的销售跟你讲,你跟我达成一个共识,你打钱我口头承诺把房子给到你。我估计你全家都不会答应。

在区块链网络上,RWA是以数字化或代币化的形式存在的,且交易流动很是容易。如果RWA在区块链网络上发生了转移或变更,是否会影响其在真实世界中的权属和价值?例如,如果用户将自己拥有的房地产代币化,并在区块链网络上出售给他人,那么他是否还拥有该房地产在真实世界中的所有权?如果发生了纠纷或争议,应该按照哪个法律体系来解决?

RWA的评估和审计问题。

真实世界中的资产经过专业的评估机构或第三方机构进行评估和审计,确定其真实性和价值后上到了区块链上,并以代币化的形式存在,这个时候一个有趣的问题就来了,如何保证RWA在区块链网络上的价值与真实世界中的价值相一致或相近?如何防止RWA在区块链网络上发生过度波动或操纵?如何保证RWA在区块链网络上的真实性和可信性?

RWA的监管和合规问题。

RWA是真实世界中的资产,它们通常受到相关的监管机构或法律法规的约束和规范,以保障其合法性和安全性。如果以代币化的形式存在,它们往往超越了现有的监管边界和范畴,这就导致了一个问题:如何在保持区块链技术的创新性和灵活性的同时,遵守相关的监管要求和合规标准?如何在不损害用户利益和隐私权的情况下,实现对RWA在区块链网络上的有效监管和管理?如何在发生风险或危机时,及时进行干预和处置?

这些问题不仅关系到RWA与DeFi结合的可行性和可持续性,也关系到区块链技术在中国金融领域的发展和应用。为了解决这些问题,需要包括监管机构、法律专家、评估机构、区块链企业、DeFi平台、用户等各方面共同努力,只有建立起一个完善的法律合规体系,才能让RWA与DeFi结合起来,为中国金融创新和发展提供更多的可能性和机遇。

05 总结

RWA是币圈人喜闻乐见的理想主义,就仿佛DAO组织是很多项目方的理想生意一样。但目前绝大多数人在讨论的RWA的叙事逻辑与加密货币的发起初衷是背道而驰。大家希望资产的交易是去中心化的、全球范围内自由流动的、能够靠炒作暴富的,但又希望资产的上链是中心化的、资产是合规的、资产增值是可靠的,这样的骚操作,让非Web3.0的人有点困惑。

RWA的叙事故事与需求,与其说是币圈人的致富幻想,不如说是传统金融机构算盘的叮当响。传统资管公司、基金团伙,把大户收割的差不多了,如何再面向投资人讲一个性感的好故事?RWA的故事,仿佛是电影《让子弹飞》里头县长联合黄四郎金山打土匪的一场好戏,名目不重要,募资最关键。钱到手,六四分。

RWA法律合规涉及到RWA的确权、登记、评估、审计、监管等方面,现阶段面临监管不明确、法律不完善、流动性不足、坏账风险等问题。中国有RWA的可行性,但显然路漫漫其修远兮,想长期安心搞钱的朋友可别急,不妨让子弹再飞一会。