作者:Todd Groth, CFA,Consensus Magazine;编译:松雪,金色财经

过去一个季度,涵盖超过 90% 加密货币市值的 CoinDesk 市场指数 (CMI) 下跌了 11%。 比特币 (BTC) 的表现优于大盘基准,下跌了 10.9%,而以太坊 (ETH) 则表现不佳,在过去 3 个月内下跌了 12.5%。

从今年迄今的表现来看这些数字是有帮助的,其中比特币上涨了令人印象深刻的 64%,以太坊上涨了 41%。 这凸显了这些加密货币作为 2023 年表现最好的资产之一的市场弹性。机构对比特币 ETF 的需求继续支撑着 BTC,而对另类代币的持续监管压力则推动了加密货币市场中现有主要货币(比特币和以太坊)与其他数字资产协议和项目之间的分歧。

逐一评估

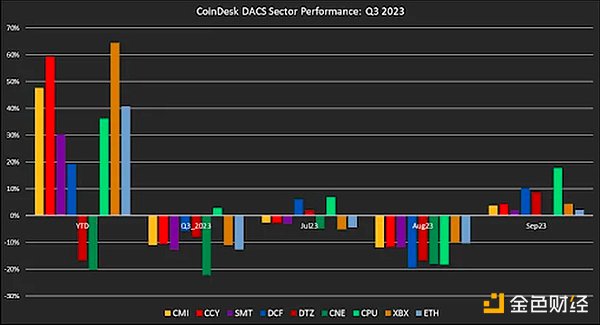

使用 CoinDesk DACS 框架观察行业季度表现,对较大资本代币的趋势和偏好不太明确。 2023 年第三季度,计算(CPU,+3%)和 DeFi 行业(DCF,-8%)表现相对优异,而包含以太坊的智能合约平台(SMT,-13%)以及文化和娱乐( CNE,-22%)的表现相对较差。 请参阅下图,了解 2023 年第三季度的完整行业业绩细分。

DACS 2023 年第 3 季度表现(CDI 研究)

与美国监管相关的新闻是本季度价格走势的关键驱动因素,其中 SEC 的行动尤为突出。 此前,六月初针对 Coinbase 和 Binance 采取了监管执法行动。 与此同时,全球一些最大的资产管理公司向监管机构提交的现货 ETF 备案文件在潜在批准日期之前引发了大量价格波动。

虽然7月和8月市场相对平淡,但9月份由于部分胜利的 Ripple 法庭案件以及投资者对人工智能的热情,DeFi(去中心化金融)、数字化和计算领域表现出色。这推动了链外数据提供商 Chainlink(LINK)在该月上涨了24%,成为计算领域最大的代币。

9 月也是以太坊成功过渡到“权益证明”共识机制一周年纪念日。 这减少了验证区块和交易所需的计算工作量,有效消除了其碳足迹。 到目前为止,该网络一直按预期运行,质押资产成为加密货币投资者提高回报的流行方式。 CoinDesk 指数综合以太质押率 (CESR) 是一种用于衡量以太坊质押活动预期收入的指标,该指标在本季度平均为 4%(年化),并呈下降趋势,截至 9 月底为 3.6%。

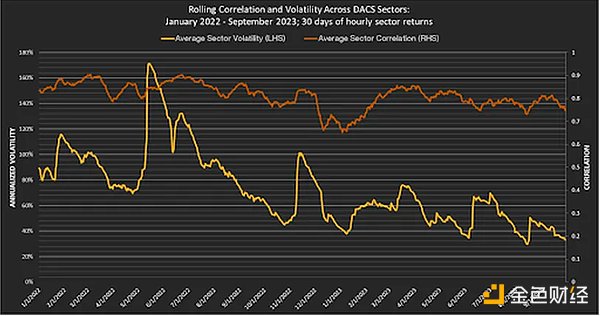

本季度加密货币格局的一个重大变化是标准风险衡量标准所定义的风险水平降低。 我们现在看到波动性较低,与传统股票的相关性下降,前 30 名代币之间的相关性略有下降,如下所示。

滚动行业相关性和波动性(CDI 研究)

这种转变可能表明市场已经成熟,因为投资者在代币领域变得更加敏锐,也可能是市场流动性不足的结果,因为大型加密货币交易所的交易量持续下降。

接下来怎么走?

9 月份联邦公开市场委员会相对鹰派,债券收益率大幅上升,其中经济预测摘要(即“点阵图”)消除了近期降息的预期。 这种点阵图指引使美联储能够更清晰、更简洁地向市场表明利率必须在更长时间内保持在较高水平。 尽管利率上升并未立即影响数字资产的价格,但金融状况的收紧和美元的走强预计将进一步加剧加密货币价格升值的阻力。 巧合的是,CoinDesk 比特币和以太坊趋势指标在第四季度的前几天显示出中性至轻微负面的趋势信号。

比特币现货 ETF 的批准可能会成为突破金融状况收紧带来的宏观经济阻力的催化剂。

为什么?

首先,它将大大提高可访问性,让更广泛的投资者能够轻松获得比特币的投资,而无需直接购买和存储的复杂操作,就像从 2000 年代初开始的黄金 ETF 简化了获得实物黄金的过程 。 这反过来可能会改变加密货币的投资者基础并使其多元化,从精通技术的爱好者转向寻求多元化的更主流、更长期的投资者,这可能会导致整个数字资产市场的波动性减少。

此外,ETF 结构将有助于更容易实现机构采用,将资产的获取和存储委托给合格的托管人,使其对诸如对冲基金和养老金基金等机构投资者更加熟悉和受监管。

最后,比特币 ETF 将允许投资者将部分资产分配给比特币作为价值储存或不相关的资产类别。 这可能会导致大量资本涌入加密货币市场,标志着比特币从利基资产类别成长为传统金融体系受监管和接受的一部分。