作者:Vijay Boyapati,比特币研究员;翻译:金色财经xiaozou

FTX和SBF近日落下帷幕。

还有比2022年的SBF欺诈更严重的事件吗?有!

那就是加密领域历史最悠久的公司之一Digital Currency Group(DCG)及其CEO Barry Silbert的欺诈行为,下面我们来具体了解一下。

为了充分了解该欺诈及其后果,我们必须回头看2013年Barry Silbert开始成立Grayscale的时候,该公司推出了首只允许投资者可以从经纪账户购买比特币的基金。

几年来,GBTC是股票市场资本获得比特币敞口的唯一途径,由于其信托结构(没有类似ETF的赎回机制),GBTC早期的交易价格要高于其NAV(资产净值)。这基本上意味着该基金的市场价值高过其基础资产(比特币)。股票投资者没有太多选择,他们愿意为GBTC支付溢价,只是为了获得比特币敞口。

GBTC的股票是通过为Grayscale提供比特币创建的,然后6个月后你会收到等值的GBTC股票。由于GBTC的交易价格高于资产净值(一度高过40%),所以利润极高的套利交易成为了可能。你可以做空X个比特币,把X个比特币交给Grayscale来进行套利。6个月后,你可以卖出GBTC(交易价格高于X个比特币价格)来回补空头。这种赚取溢价的行为被称为GBTC溢价套利交易。

一些市场参与者认识到这种交易是多么的有利可图,而且看起来是没有风险的(因为GBTC的交易价格一直高于资产净值),于是开始涌入。其中有两家参与者就是对冲基金3AC和借贷平台BlockFi(均已破产)。

3AC不仅赚取了GBTC溢价,还进行杠杆交易。不仅使用了自家资金,还为获得更多回报借入了大量比特币。但他们是从谁那里借的钱呢?……我们开始来看Genesis。

Genesis是DCG拥有的公司投资组合之一(DCG是Barry Silbert创建的母公司,旨在模仿Berkshire Hathaway的公司结构,并将其应用于加密市场)。与Grayscle一样,Genesis也是DCG王冠上的一颗明珠。Genesis是加密市场上最大最重要的(基本上是唯一一家)大宗经纪服务商。它同时拥有一个交易/衍生品部门(GGT)和一个借贷部门(GGC),但在外人看来这是一家公司,因为它们的办公空间甚至是员工都是共享的。

Genesis通过向大大小小的比特币持有者提供比特币利率,从他们手里获取比特币,然后以更高的利率借出这些比特币,从中获利。Genesis将比特币借给了谁?3AC、BlockFi和Alameda等。

这里应该指出的是,DCG直接控制GGT(Silbert从2013年到2022年7月期间一直是GGT的董事会主席),并通过GGT控制GGC。GGC在2022年6月之前是没有董事会的,当时任命的董事会中有三分之二的成员都来自DCG。

鼓励Genesis提供比特币贷款用于GBTC套利交易的动机很大,因为这些比特币将流入Grayscale(DCG王冠上的的另一颗明珠),然后就留在那里(因为没有ETF赎回机制)。一旦这些比特币被套牢,Grayscale就会收取每年2%的“基金管理”费(基本上什么都不做)。目前GBTC拥有超过620,000枚比特币,这意味着Grayscale每年收取的管理费超过12,000枚比特币。

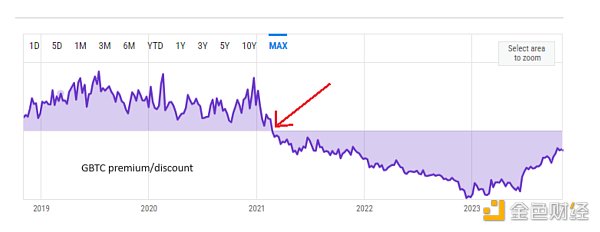

Grayscale的利润流入其母公司DCG。也许现在你已经意识到DCG、Grayscale和Genesis之间存在着一些重要的利益冲突。事实上,Grayscale甚至知道Genesis通过贷款为GBTC注入资金。

在下图中你可以看到Michael Sonnenshein(Grayscale首席执行官)签署了一笔Genesis借给3AC的贷款。Barry Silbert认为,这些家族企业以“一臂之遥”的方式经营,这种想法从表面上看是很可笑的。

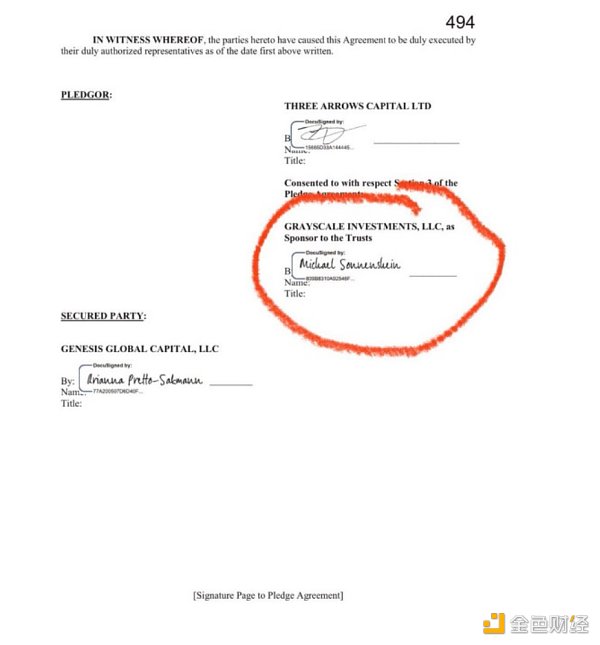

随着时间的推移,股票市场出现了获得比特币敞口的新途径(Microstrategy的股票、期货ETF、国外现货ETF)。新的竞争,再加上套利交易产生的大量GBTC股票,开始打击GBTC溢价。

2021年2月23日,GBTC的溢价首次变为负值(即变为折扣价)。从那以后,就再也没有为正过,折扣一度高达49%——也就是说,该基金的价值仅为其基础资产的一半。套利贸易已亡。

随着GBTC溢价套利交易的结束,3AC失去了最可靠、最有利可图的赚钱方式。随后转向了另一项非常危险的交易:TerraUSD套利交易。与此同时,Genesis继续向他们提供贷款。2022年5月7日,Terra Luna生态开始崩溃,Luna和UST代币在几天内基本跌至零。由于使用了杠杆,LUNA&UST的倒闭是压垮3AC的最后一根稻草,使其彻底破产。

3AC的破产给向其提供贷款的公司造成了巨大的资金漏洞,其中最大的贷款方是向3AC提供23亿美元贷款的Genesis。通过适当的风险管理和抵押品的使用,这些风险是可控的。但Genesis的风险管理非常糟糕。2022年6月中旬,3AC拖欠了Genesis借给它的比特币贷款。在清算了少量抵押品后,Genesis在其资产负债表上留下了12亿美元的缺口,它也破产了。

到这时,如果向Genesis提供比特币的贷款方试图提取比特币,Genesis将无法履行其义务。此时正确的做法应该是Genesis首席执行官 Michael Moro宣布破产。但Michael Moro并没有这么做,而是与母公司的首席执行官Barry Silber制定了一个计划,以掩盖Genesis资产负债表上的亏损。这样做,他们能够减轻Genesis贷款人的担忧,从而最大限度地减少取款。

为了弥补资金缺口(由于3AC彻底破产,破产索赔几乎一文不值),DCG给了Genesis 11亿美元的“期票”。Moro向市场保证,Genesis已经“周到地减轻了损失”。

事实上,期票就是个幌子。Barry Silbert没有注入真正的资本来填补Genesis资产负债表上的缺口,而是提供了一张利率低于市场水平、10年内无法赎回的纸。很明显,Silbert知道期票并不能解决Genesis的破产问题,因为在Genesis后来的破产中,他对这张期票的估价只是Genesis声称的11亿美元价值的一小部分。资产负债表上的缺口仍然很大。

在实施了这一金融欺诈之后,Genesis高管们开始努力让客户相信它是有偿付能力的。Genesis谎称收到的期票是流动资产(相当于现金)。这就提出了为什么DCG要介入的问题。既然他们本可以让Genesis破产,为什么还要冒着犯欺诈罪的风险呢?答案是:DCG是Genesis最大的借贷人之一,把自己的投资组合公司当作自己的存钱罐。

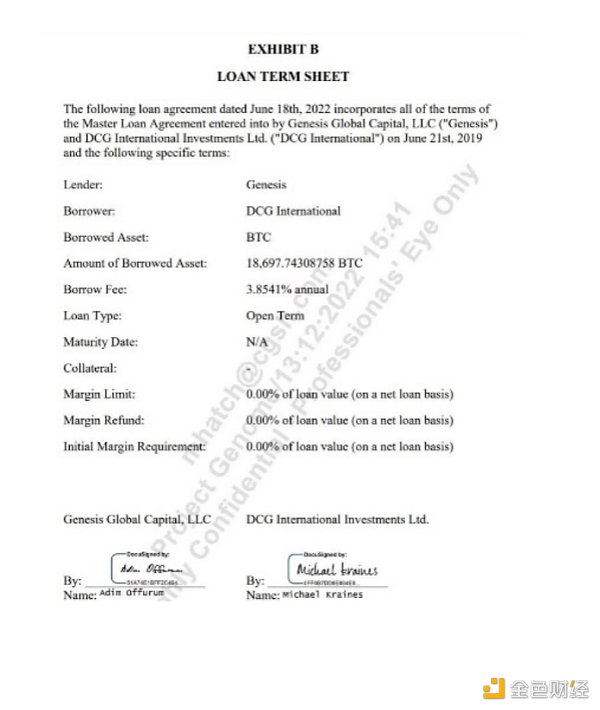

事实上,就在3AC暴雷后,Genesis的资产负债表在6月18日出现了一个缺口,DCG从破产的Genesis那里获得了18697枚比特币的巨额贷款。DCG也在进行GBTC套利交易,但现在却被成堆的水下GBTC困住了。

如果DCG让Genesis破产,它将陷入破产程序,并将被迫偿还从其子公司获得的巨额贷款。Barry Silber和DCG选择了继续佯装下去。Genesis的资不抵债最终在2022年11月暴露,当时FTX倒闭,整个行业的客户纷纷撤出自己的比特币。Genesis无法满足客户的提款要求,于2022年11月16日冻结提款。当时,DCG/Genesis错误声称,是FTX崩溃和随之而来的市场动荡导致了客户资金的“暂时”冻结。事实却是,自那年6月后,Genesis已经资不抵债。

即使在冻结提款后,Genesis也声称自己没有资不抵债,只是面临“久期错配”问题。也就是说,它其实有足够的资金来满足提款要求,只是不在手头上。这是严重的误导。2023年1月19日,Genesis被迫宣布破产,债权人慢慢了解了其欺诈情况。债权人痛苦地意识到,Genesis的资不抵债实际上从未被DCG解决。

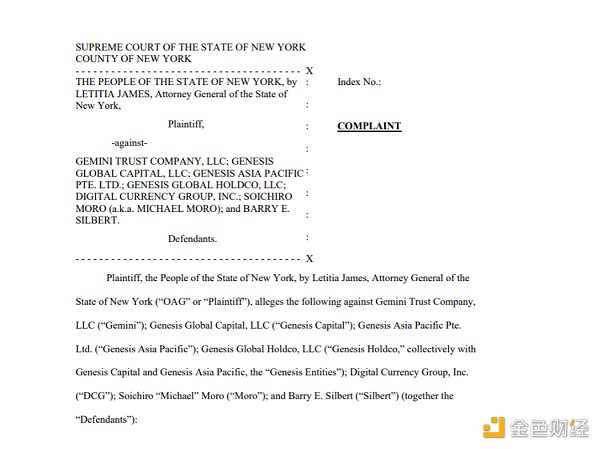

2023年10月19日,纽约州总检察长对Genesis、DCG和Barry Silbert和Michael Moro提起民事诉讼。诉状内容都是详细的实质性内容,指控其诈骗成千上万投资者,构成严重欺诈行为。

虽然NYAG对Silbert等人的诉讼是民事诉讼,但该案件很有可能被纽约南部或东部地区作为刑事案件提起。许多普通投资者失去了毕生积蓄,而DCG/Genesis是2022年市场崩溃的中心。

Genesis的暴雷与FTX欺诈有许多惊人的相似之处:欺骗性资产负债表;为安抚投资者而作出的虚假公开声明;一小群内部人士实施财务欺诈;盲目轻信的金融媒体,懒于提出尖锐的问题。

这个事件和FTX崩溃一样重磅,但却很少有公众关注。故事的结局可能同样戏剧化,Barry Silbert和Michael Moro可能会在狱中和SBF相见。

正如美国检察官在FTX审判中指出的那样,“任何为获得或持有合法资产而做出的虚假或欺诈性陈述都构成重罪。”

对于那些密切观望的人来说,警示牌就在那里。Moro在实施期票诈骗后不久就被迫离职或跳槽。Lawrence H. Summers也辞去了DCG顾问的职务,可能是感觉到内部有猫腻。

随着该欺诈案被纽约州总检查长Letitia James揭露并起讼,可能还会有其他联盟机构(知道DCG/Genesis发生了什么的小圈子)将成为合作证人,就像当初SBF被圈内人士告发一样。

纽约州总检察长长已经有了一名合作证人,他在期票欺诈期间曾在Genesis担任董事。不幸的是,金融媒体(彭博社/路透社/CNBC)在Genesis案和之前的FTX案中都出现了令人难以置信的疏忽。对重要问题的样板式回答(例如,SBF声称FTX和Alameda没有利益冲突),他们的偏听轻信真是令人尴尬。

像Coffeezilla和Laura Shin 这样的非企业新闻记者一直在提出尖锐的问题,并在面对毫无道理或直觉上无法理解的答案时进行理性怀疑。

当DCG说“这个案子没有价值”时,它正严重倾向于企业的双关语。这个案子是实质性的,详细的,并有一个知情的直接证人支持。DCG尚未对纽约州总检察长提出的任何一项指控进行有意义的反驳。

那么谁会站出来问那些尖锐的问题呢?成千上万的投资者失去了他们的积蓄,许多人已经破产了,然而Barry Silbert却继续坐在他的宝座上。我想引用起诉SBF的美国检察官的一段话:

当我成为一名美国联邦检察官时,我承诺我们将不遗余力地铲除金融市场中的腐败。这就是不遗余力该有的样子。这个案件以闪电般的速度进展——这并不是巧合,而是一种选择。这个案件也是对每一个认为自己可以逍遥法外的骗子的一个警告,他们认为自己的罪行太复杂,我们无法抓捕他们,认为自己太强大,我们无法起诉他们,或者认为自己足够聪明,如果被抓住也可以脱身。这些人应该三思而后行。不然的话,我保证我们有足够的手铐铐住他们,一个不落。